親の実家を相続しても、しばらくは大切な思い出としてそのままに、あるいは親族が集まる唯一の場所という事もあったりと、なかなか売却に一歩踏み出せないということになります。

賃貸で貸しておく方法も考えられますが、建物が古くて改修費用がかかったり、管理の問題も発生するなどの問題もあり実現性は低いと思います。

🏠相続した実家を売却する際の優遇税制

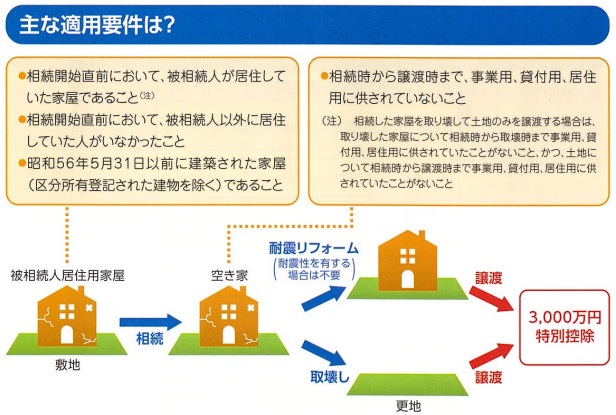

親(被相続人)が居住していた家と敷地を、相続または遺贈によって取得した相続人が、令和5年12月31日までに譲渡(売却)した場合は、相続した時から譲渡する時まで空き家であったことなどの一定の要件を満たせば、譲渡により出た利益から3000万円の特別控除の適用を受けることができます。

利益からの3000万円控除されますので、ほとんどのケースが非課税になると思われます。

親が購入した、あるいは建築した当時の費用が分かっていれば、その分は売却額から差し引きます。購入費が不明の場合も、譲渡額の5%を概算取得費として差し引くことができます。

そこからさらに3000万円の特別控除ができます。古くなった家を解体して土地として譲渡する場合にも特例が使えますし、また解体にかかった費用も売却額から差し引くことができます。

主な要件としては、実際に住んでいたこと、他人に貸したりしていなかったこと、昭和56年5月31日以前に建築された家屋であることなどがあります。

ただし、兄弟等で土地と建物を別々に相続した場合には適用されませんのでご注意です。

👫土地だけ相続した場合などには取得費の加算の特例が使えます

相続又は遺贈によって取得した土地を、相続開始の日の翌日から相続税の申告期限の翌日以降3年を経過する日までに譲渡(売却)した場合には、実際の取得費又は概算取得費に一定の相続税額を加算して、譲渡所得にかかる税金を軽減することができます。

申告期限までは10ヵ月ありますので、相続してから3年10カ月以内に譲渡した場合に適用されます。

空き家に使える特別控除とは、いづれかの選択適用になっていますので、3000万円の特別控除の要件を満たさない場合にはこちらを選択して節税を検討します。

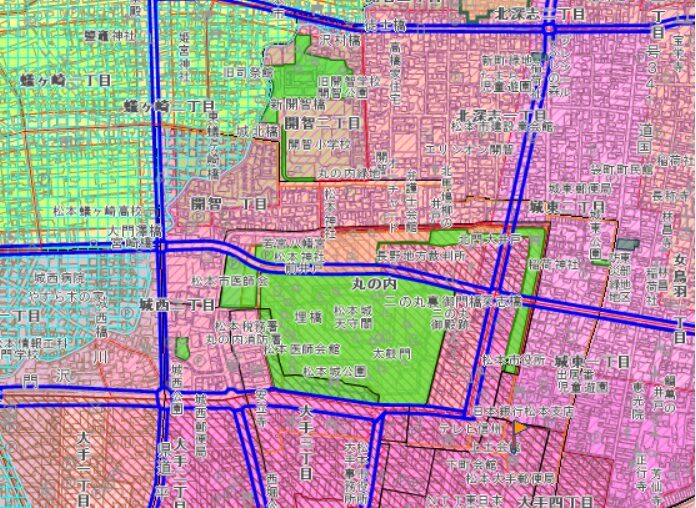

空き家への対策はどこの自治体においても重要な課題となっています。松本市でも空き家バンクを創設して、松本市に移住したい方々に向けて賃貸売買問わず情報提供を行っています。

思い入れのある空き家が移住者等の方々のお役に立てればいいと思いますが、譲渡に対する特例が使える間に売却を検討するということも考えてみてはいかがでしょうか?

弊社でも売却のご相談をさせていただきますので、お話し相手にでもご利用ください。

![[物件情報] 松本市梓川梓の中古住宅を追加しました](https://hic-fudousan.com/wp-content/uploads/2026/01/azusagawaazusabs1-300x225.jpg)