先日ご来店いただきましたお客様から、家を買うのを前提に家計の見直しをしたいので、ファイナンシャルプランナーを紹介してほしいとのご相談がありました。

私自身も資格保有者で、ある程度のご相談はできますが、そこはやはり専門家にお任せすることにしました。

🏠マイホームを購入するタイミングが見直し時

人生において一番高いお買い物は「マイホーム」という方がほとんどだと思います。車や時計が一番だ、生命保険も蓄積すれば〇千万だというご意見もあろうかと思いますが、やはり一番の大物はマイホームではないでしょうか。

これまで何となくいつかはと思っていたマイホームが、いざ現実味を帯びてくると、これまでのお金の使い方を考え直すのはとても健全なことだと思います。

ただ単純に、今支払っている家賃と住宅ローンの返済額を比較して検討するのもひとつではありますが、マイホームを持つとお金の出どころが変化してきますし、その後のお子様の成長に合わせての出費を検証する機会としても、専門家に相談するのは良い機会かと思います。

ちょうどマイホームの検討を始めたお客様に、弊社との取引もあって懇意にしているファイナンシャルプランナーの方に、無料で相談できる機会をご提案させていただきました。

💰なるほどと納得できるプレゼンテーションでした

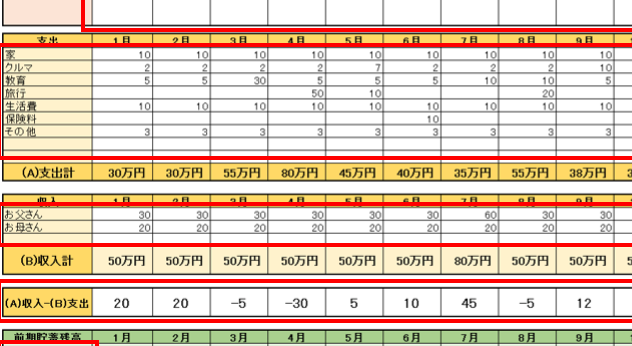

まずは、人生において高額出費となるマイホーム、教育費、生命保険などを抽出して、今後どのくらいの資金準備が必要なのかというところから始まります。

その他の生活費や交遊費もある程度計画しながら、資金計画に落とし込んでいくというものです。

それぞれの使い道に分けて通帳を管理する方法のご提案は多少面倒かと思いましたが、数字が明確に見えて、とても管理しやすいということがわかりました。

住宅ローンを組むことはマイナスばかりではなく、住宅ローン控除により税金が戻ってくるという利点もあります。その余剰資金については、繰上げ返済に充てるというご提案でした。消費増税対策のすまい給付金もしっかりと資金計画に入れます。

住宅ローンを組むことによって、団体信用生命保険というものに加入が必須となりますので、その分、他に加入している生命保険については見直しを検討します。

様々な視点から切り込んでいく提案はなるほど納得のいくものばかりでした。個人情報の都合上、途中で退席させていただきましたが、きっとご満足いただけることでしょう。

引き続きマイホーム取得に向けてご協力させていただきます。

![[物件情報] 松本市島内の土地を追加しました](https://hic-fudousan.com/wp-content/uploads/2024/07/1c7eebc40f8c6bd053abd2c6da2c8fdb-300x225.jpg)

![[物件情報] 松本市渚の中古マンションを追加しました](https://hic-fudousan.com/wp-content/uploads/2024/07/17581_0-300x225.jpg)