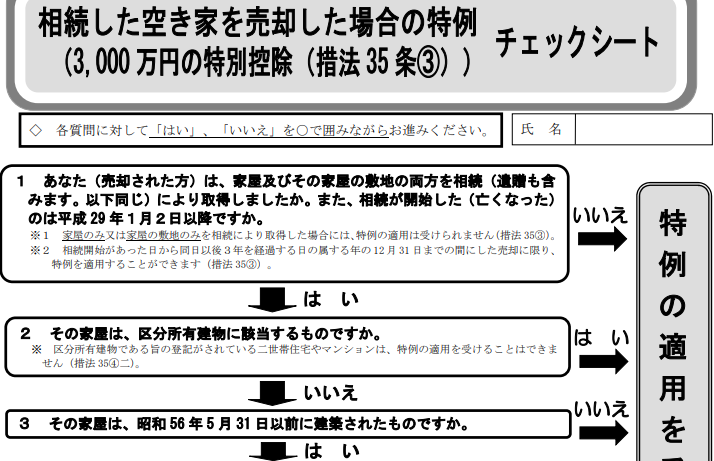

一人暮らしの親の自宅を相続して空き家となっている状態で売却した場合には、条件を満たせば譲渡益(売却額ではなく利益)から3,000万円を特別に控除することができます。親が購入した価格より3,000万円以上値上がりしていなければ、不動産譲渡税がかからないという特例です。

以前に相続不動産の売却のお手伝いをした方から久しぶりにご連絡があり、ご相談があるとのことでご来店いただきました。特別控除の条件からは外れていましたので、当時は譲渡税が約20%かかる旨をご説明させていただいた記憶がありました。

いよいよ確定申告の時期が来て、松本税務署にご相談に行かれたということでした。申告期間は2月15日~3月16日ですが、コロナ渦の影響で密を避けるために早めに申告ができるようです。税理士に依頼すると10万円前後の費用が必要なので、ご自身で申告するということでした。

確かに、特別控除が適用となれば多くの書類が必要となり、自身での申告だと何度も税務署に行く羽目になることが予測されますが、税金を徴収される申請であればそれほど煩雑な手続きも必要ないでしょう。還付や控除の申請は大変ですが、支払い手続きは職員対応も丁寧なものです。

早速、税務署でいただいたという書類をチェックしたところ、相続した不動産が区分所有建物(分譲マンション)でしたので、特別控除は対象にならないという結果でした。確かそのような説明をしたはずですが、税務署の担当者も少しお話すれば分かることなのに、期待してしまっていたご本人もげんなりといった様子でした。

相続した建物が老朽化して、処分に困っている方の対策の一環としてできた制度です。区分所有建物は一般的に流通性が高く、そのままで売却できる可能性があるので、特別な制度を適用するまでもないということです。空き家の対策で困っている方は一度弊社にもご相談いただけましたらと思います。

![[物件情報] 松本市梓川梓の中古住宅を追加しました](https://hic-fudousan.com/wp-content/uploads/2026/01/azusagawaazusabs1-300x225.jpg)